Amazon macht nun auch Gewinn und wächst weiter. Das ist in Kurzform die Botschaft aus den Nachrichtenbereichen der großen Medien, aber da nun wieder der Jahresreport für 2017 vorliegt, können wir die Gelegenheit nutzen mal konkret in die Zahlen einzutauchen. Jochen Krisch hat sich bereits die Zahlen für Deutschland angeschaut und Jochen Fuchs (t3n) hat sich auch sehr viel Mühe gegeben die Zahlen konkreter zu interpretieren. Dazu kommen wir gleich aber noch mal im Detail. Der Beitrag für die Jahreszahlen 2016 hier auf Kassenzone hatte den gleichen Titel. Das liegt daran, dass Amazon mittlerweile so groß ist, dass man verschiedene Sichten auf das Unternehmen entwickeln kann. Ich bleibe aber auch nach den 2017er Zahlen dabei, dass sich der Börsenkurs genauso weiter entwickelt wie bisher – nicht weil Amazon so stark ist, sondern weil der verbleibende stationäre Umsatz über kurz oder lang digital abgebildet wird. Und am digitalen Ende sitzt nun einmal Amazon und muss nur noch warten.

Amazon macht nun auch Gewinn und wächst weiter. Das ist in Kurzform die Botschaft aus den Nachrichtenbereichen der großen Medien, aber da nun wieder der Jahresreport für 2017 vorliegt, können wir die Gelegenheit nutzen mal konkret in die Zahlen einzutauchen. Jochen Krisch hat sich bereits die Zahlen für Deutschland angeschaut und Jochen Fuchs (t3n) hat sich auch sehr viel Mühe gegeben die Zahlen konkreter zu interpretieren. Dazu kommen wir gleich aber noch mal im Detail. Der Beitrag für die Jahreszahlen 2016 hier auf Kassenzone hatte den gleichen Titel. Das liegt daran, dass Amazon mittlerweile so groß ist, dass man verschiedene Sichten auf das Unternehmen entwickeln kann. Ich bleibe aber auch nach den 2017er Zahlen dabei, dass sich der Börsenkurs genauso weiter entwickelt wie bisher – nicht weil Amazon so stark ist, sondern weil der verbleibende stationäre Umsatz über kurz oder lang digital abgebildet wird. Und am digitalen Ende sitzt nun einmal Amazon und muss nur noch warten.

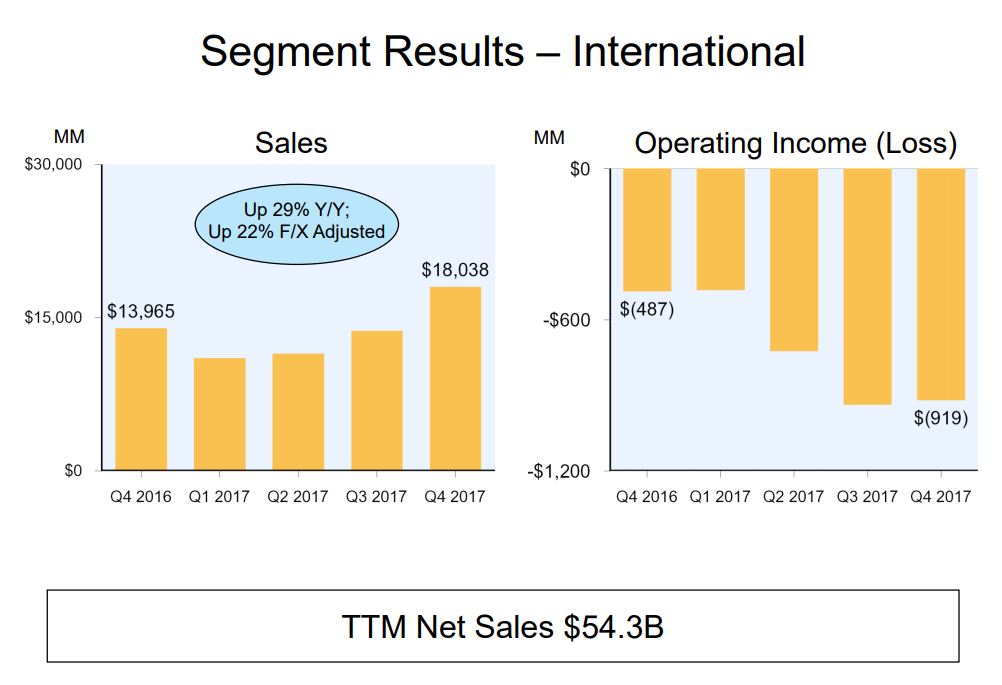

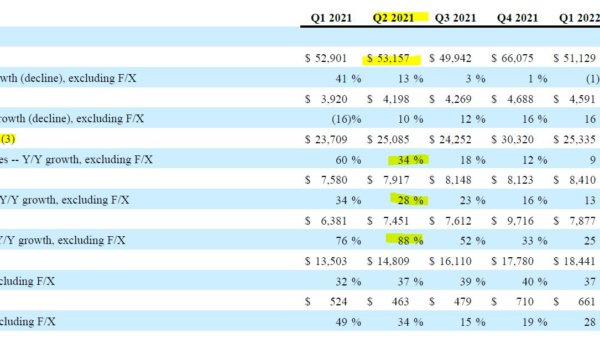

#1 Quartal 4 Zahlen pro Segment

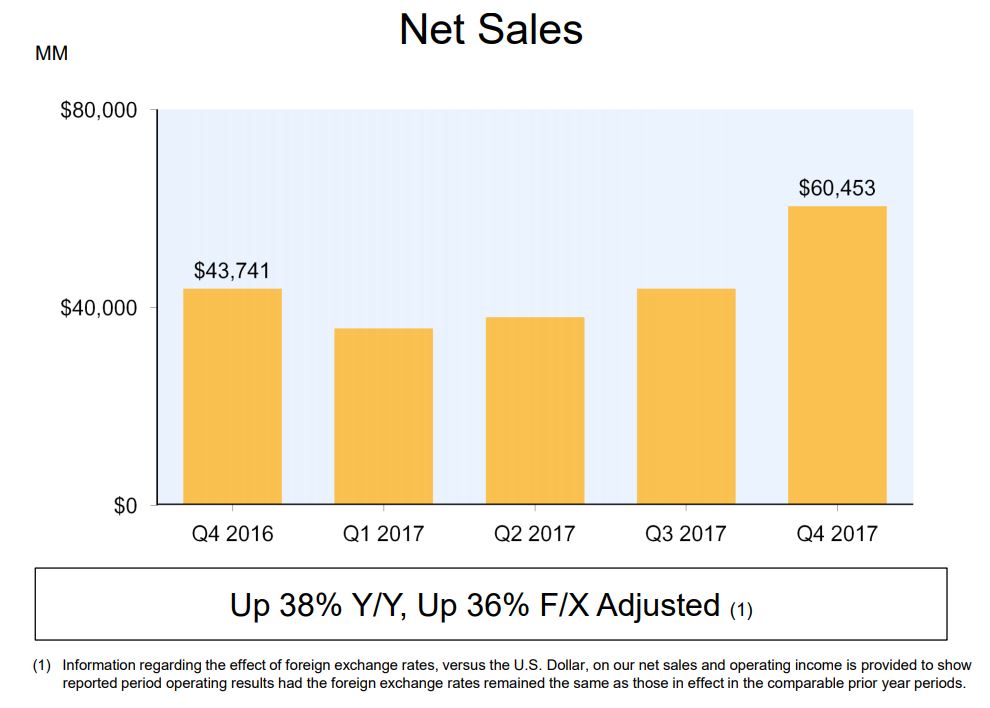

Bevor wir in den Jahresbericht eintauchen, schauen wir uns doch mal kurz an, was Amazon den Analysten in den Q4 Updates gezeigt hat. Daran können wir uns dann auch später im Jahresbericht orientieren.

Die Netto Umsätze sind enorm gewachsen. Alleine in Q4 2017 hat Amazon 60 Mrd. Dollar Umsatz gemacht, also fast 700 Mio. Dollar pro Tag.

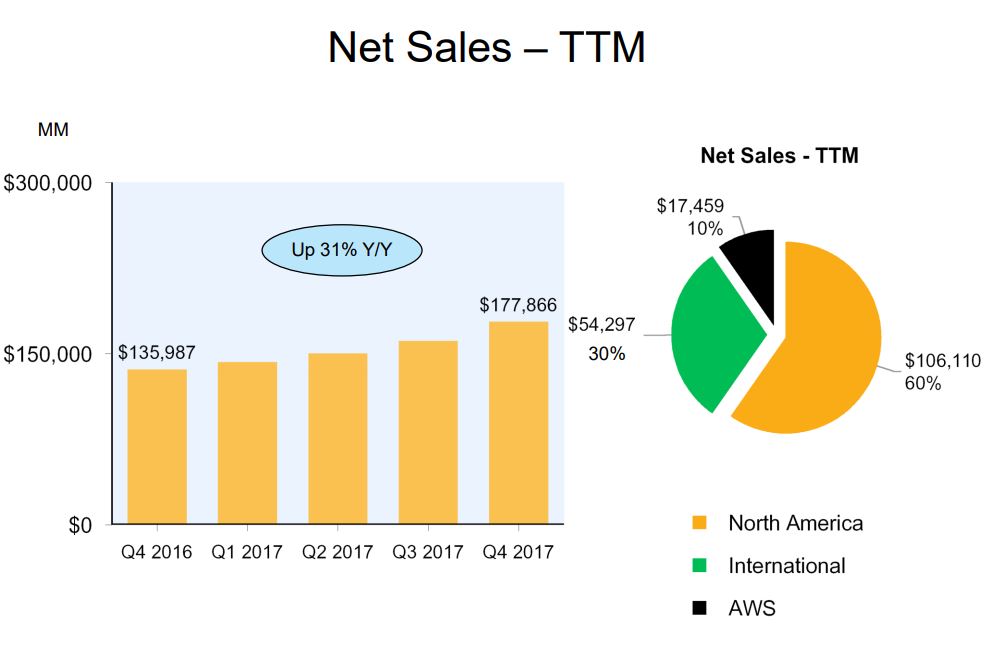

Wenn man sich die Umsätze nach Segmenten anschaut, dann sieht man, dass die Handelssparte den mit Abstand größten Umsatz macht. Und man sieht auch, dass Amazon sich keine Mühe gibt hübsche Slides zu malen.

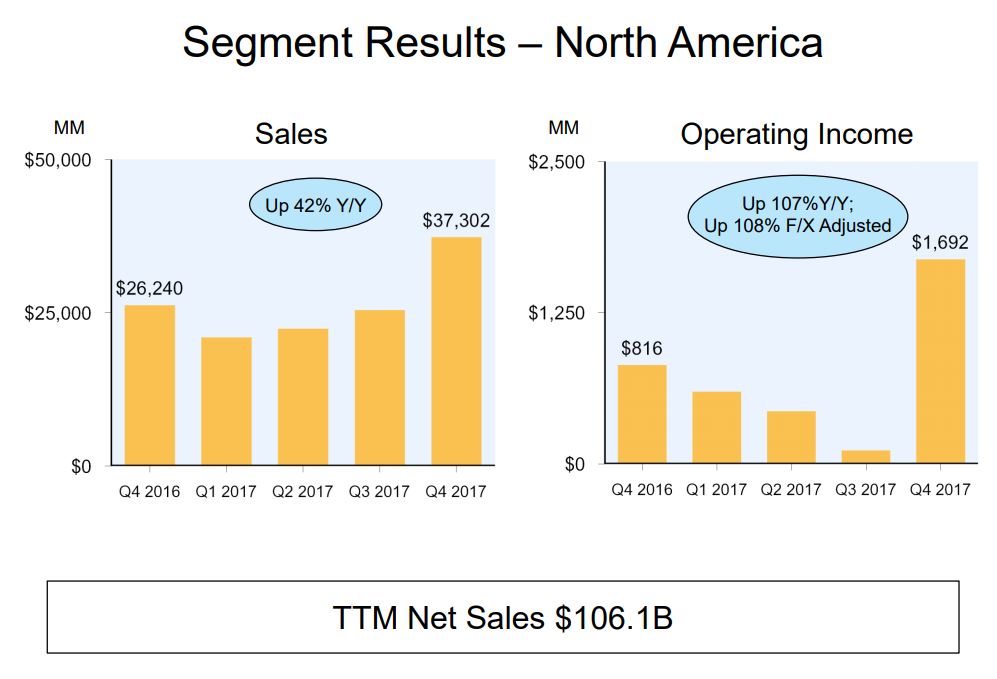

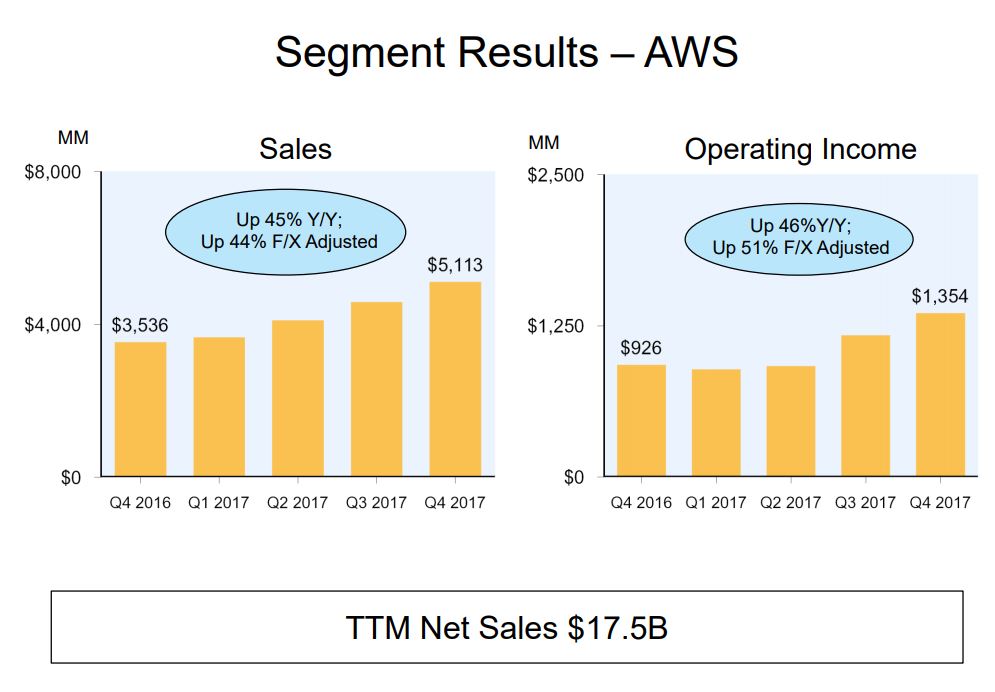

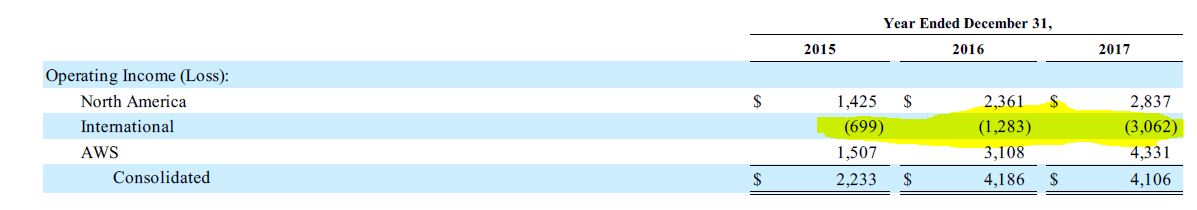

Wenn man dann in die einzelnen Sparten eintaucht, wird die hohe Profitabilität der USA Handelssparte deutlich, aber das könnte verzerrt sein, weil dort Einnahmen reingerechnet werden, die ggf. global erwirtschaftet werden, aber dann nicht regional ausgewiesen werden. Da lässt sich Amazon nicht in die Karten schauen. Die Aussage, dass Amazon beim Handel draufzahlt kann man nicht 100% belegen. AWS ist und bleibt aber weiterhin ein sehr profitables Geschäft.

Neben diesen Slides, gab es auch noch viele anderes Slides im Quartalsupdate, aber die sind etwas langweiliger. Da widmen wir uns lieber dem Jahresbericht.

#2 Prosa

Die Einleitung der Jahresreport ist immer sehr ähnlich, aber ich zumindest lerne immer wieder etwas daraus. Der letzte Aktionärsbrief (Tag 2 darf niemals kommen) hat ja auch schon sehr viele schöne Kalendersprüche beinhaltet. Heute möchte ich euch mal den Ausschnitt zum Thema „Wettbewerb“ nahelegen. Wo ist Amazon angreifbar, aus Sicht von Amazon? Ich habe euch den entscheidenden Satz fett markiert und dazu gab es auch einen vielgelesenen Artikel bei Kassenzone.

Our businesses encompass a large variety of product types, service offerings, and delivery channels. The worldwide marketplace in which we compete is evolving rapidly and intensely competitive, and we face a broad array of competitors from many different industry sectors around the world. Our current and potential competitors include: (1) online, offline, and multichannel retailers, publishers, vendors, distributors, manufacturers, and producers of the products we offer and sell to consumers and businesses; (2) publishers, producers, and distributors of physical, digital, and interactive media of all types and all distribution channels; (3) web search engines, comparison shopping websites, social networks, web portals, and other online and app-based means of discovering, using, or acquiring goods and services, either directly or in collaboration with other retailers; (4) companies that provide e-commerce services, including website development, advertising, fulfillment, customer service, and payment processing; (5) companies that provide fulfillment and logistics services for themselves or for third parties, whether online or offline; (6) companies that provide information technology services or products, including on-premises or cloud-based infrastructure and other services; and (7) companies that design, manufacture, market, or sell consumer electronics, telecommunication, and electronic devices. We believe that the principal competitive factors in our retail businesses include selection, price, and convenience, including fast and reliable fulfillment. Additional competitive factors for our seller and enterprise services include the quality, speed, and reliability of our services and tools, as well as customers’ ability and willingness to change business practices. Some of our current and potential competitors have greater resources, longer histories, more customers, greater brand recognition, and greater control over inputs critical to our various businesses. They may secure better terms from suppliers, adopt more aggressive pricing, pursue restrictive distribution agreements that restrict our access to supply, direct consumers to their own offerings instead of ours, lock-in potential customers with restrictive terms, and devote more resources to technology, infrastructure, fulfillment, and marketing. Each of our businesses is also subject to rapid change and the development of new business models and the entry of new and well-funded competitors. Other companies also may enter into business combinations or alliances that strengthen their competitive positions.

Vielleicht noch ein Wort zu den Mitarbeitern. Ende 2017 hatte Amazon 566.000 Mitarbeiter, die einen Außenumsatz von über 250 Mrd. Dollar erwirtschaftet haben (Die genaue Zahl leite ich später her). Das bedeudet, dass jeder Mitarbeiter ca. 500.000 Dollar Umsatz erwirtschaftet hat. Im Vergleich mit Google & Facebook ist das eher mittelmäßig. Bei hiesigen Handelsunternehmen (z.B. Karstadt) liegt dieser Wert eher bei 120.000-200.000 Dollar Umsatz. Amazon arbeitet also deutlich effizienter und wird aufgrund der Automatisierung in der Logistik in den nächsten Jahren eher Umsatzwerte bei 1m+ pro Mitarbeiter ausweisen können.

We employed approximately 566,000 full-time and part-time employees as of December 31, 2017. However, employment levels fluctuate due to seasonal factors affecting our business. Additionally, we utilize independent contractors and temporary personnel to supplement our workforce. We have works councils, statutory employee representation obligations, and union agreements in certain countries outside the United States and at certain of our studio operations within the United States. We consider our employee relations to be good. Competition for qualified personnel in our industry has historically been intense, particularly for software engineers, computer scientists, and other technical staff.

Eine ganz unterhaltsame Passage im Text zum Thema: „The Loss of Key Senior Management Personnel Could Negatively Affect Our Business“

We depend on our senior management and other key personnel, particularly Jeffrey P. Bezos, our President, CEO, and Chairman. We do not have “key person” life insurance policies. The loss of any of our executive officers or other key employees could harm our business.

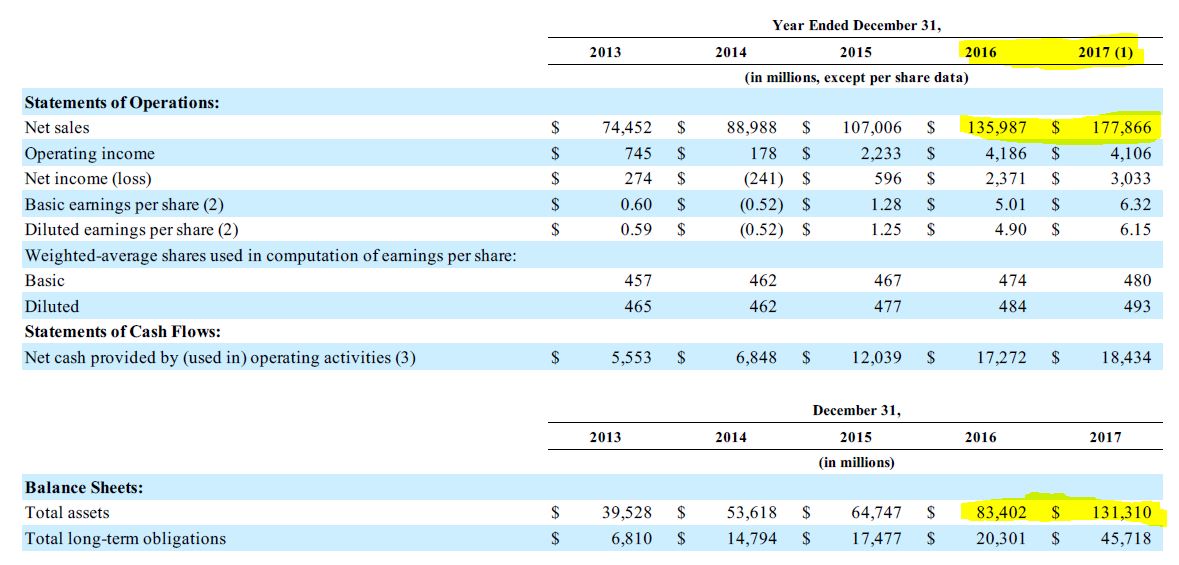

Umsatz & Ergebnis

Amazon weist für 2017 knapp 178 Mrd. Dollar Umsatz aus, was einem Wachstum von ca. 31% entspricht. Diese 31% sind aus meiner Sicht der Maßstab für alle Handelsmodelle die direkt oder indirekt mit Amazon konkurrieren. Wer unter diesem Wert liegt, verliert Marktanteile und kann langfristig nicht bestehen. Siehe „Regeln der Plattformökonomie„. Beeindruckender als das Umsatzwachstum ist aus meiner Sicht der Zuwachs von Assets in Höhe von knapp 50 Mrd. Dollar. Das wir gleich genauer aufgeschlüsselt. Ein Teil des Gewinns

Aufgrund der Marktmacht von Amazon wird für die Finanzierung des Handelswachstums nicht einmal Cash benötigt, wie es bei fast allen anderen Handelsmodellen üblich ist. Amazon hat negatives Working Capital.

Because of our model we are able to turn our inventory quickly and have a cash-generating operating cycle (The operating cycle is the number of days of sales in inventory plus the number of days of sales in accounts receivable minus accounts payable days.). On average, our high inventory velocity means we generally collect from consumers before our payments to suppliers come due. We expect variability in inventory turnover over time since it is affected by numerous factors, including our product mix, the mix of sales by us and by third-party sellers, our continuing focus on in-stock inventory availability and selection of product offerings, our investment in new geographies and product lines, and the extent to which we choose to utilize third-party fulfillment providers

Das Wachstum von Amazon kam vor allem aus der US Handelssparte, aber auch AWS ist stark gewachsen, macht aber nur einen kleinen teil des Umsatzes aus. In den USA schlägt die Whole Foods Akquisition bereits durch.

North America sales increased 25% and 33% in 2016 and 2017, compared to the comparable prior year periods. The sales growth in each year primarily reflects increased unit sales, including sales by third-party sellers, and, in 2017, the impact of the acquisition of Whole Foods Market. Increased unit sales were driven largely by our continued efforts to reduce prices for our customers, including from our shipping offers, increased in-stock inventory availability, and increased selection.

Das internationale Geschäft bleibt weiterhin in der Verlustzone. Hier stellt sich in der Tat die Frage wann & wie Amazon das Business international profitabel stellen will & kann. Die „Cost of Sales“ sinken über das Gesamtgeschäft betrachtet auf 62,9% (2016: 64,9%). Amazon wird im Kern also zunehmend profitabler. Der größte Kostentreiber in diesem Bereich sind weiterhin die „Shipping Costs“ inkl. Lager & Logistik. Diese lagen 2017 bei 21,7 Mrd. Dollar.

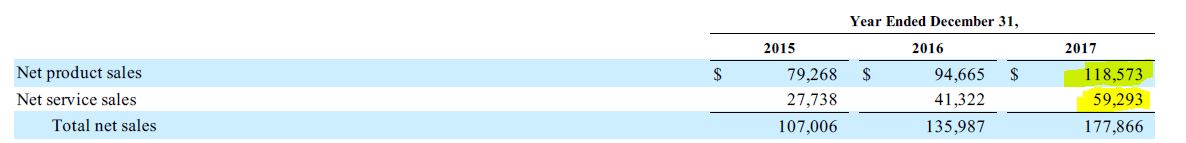

Ab S. 38 wird es etwas konkreter im Jahresbericht. Dort splittet Amazon nach Service- und Produktumsatz auf. Mit knapp 60 Mrd. Service Sales in 2017, macht Amazon also 33% seines Umsatzes aus diesem Erlöskanal. Das können wir uns schon mal für zukünftige Analysen merken, wenn wir Zalando & Co. auf Plattformfähigkeiten untersuchen.

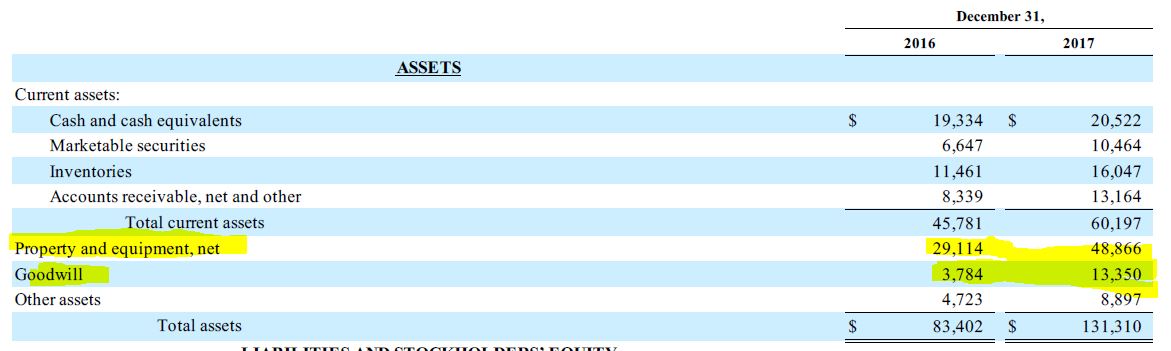

In diesem Bereich des Reports werden die Assets auch noch mal unterteilt. Alleine 10 Mrd. Dollar des Assetsgewinns sind Goodwill (z.B. Wert der Marke Wholefoods) und 20 Mrd. „Property and Equipment“ Das spannende dabei ist, dass diese Assets in den nächsten Jahren massiv dazu beitragen, dass Amazon weiterwachsen kann. Das sind nie dagewesene Größenordnungen und man sieht, dass Amazon sein Geschäft versteht und auch daran glaubt.

An dieser Stelle ggf. noch ein Hinweis für Hellofresh für die Definition von Umsatz bzw. Kunden. Dort hat man eine sehr weite Definition gefunden. Mir gefällt die Amazon Definition von Umsatz besser.

We recognize revenue from product sales or services rendered when the following four criteria are met: persuasive evidence of an arrangement exists, delivery has occurred or service has been rendered, the selling price is fixed or determinable, and collectability is reasonably assured.

Deutschland, GMV gesamt und Services

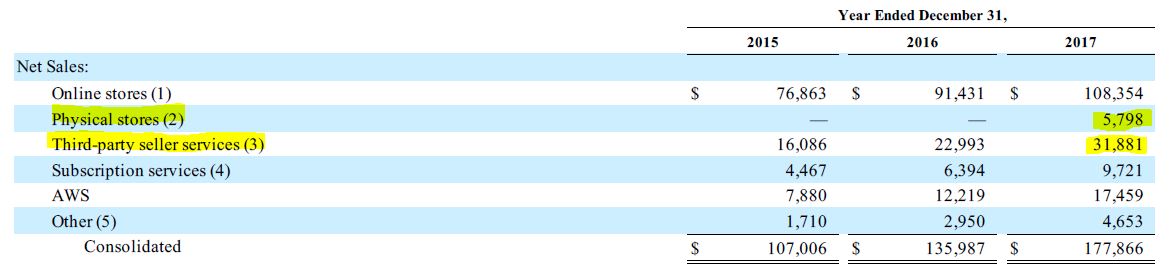

Im hinteren Teil des Reports kann man tiefer eintauchen in die einzelnen Segments und dort lernen wir etwas über die einzelnen Umsatzarten. Stationär (Amazon Go + Wholefoods) setzte Amazon 2017 bereits 5,8 Mrd. Dollar um. Alleine die Erlöse aus den 3rd Party Seller Services (Verkaufsgebühren) beliegen sich auf knapp 32 Mrd. Dollar.

Der Umsatz in Deutschland ist von 14,1 Mrd. Dollar auf 16,9 Mrd. Dollar gewachsen, was währungsbereinigt ca. 15 Mrd. Euro entspricht. In Japan ist Amazon wider Erwarten langsamer gewachsen als in den Vorjahren, was ggf. auf die Initiativen von Rakuten zurückzzuführen ist. Das schaue ich mir bei Gelegenheit mal genauer an. In Deutschland ist das Wachstum mit knapp 20% weiterhin stark, aber bei weitem nicht so stark wie in den USA.

Spannender als die Nettoumsätze von Amazon ist das GMV, also das Gesamtvolumen der über Amazon gehandelten Waren. Diesen Umsatz kann man sich herleiten, in dem man eine Annahme über den Marktplatzanteil (3rd Party Umsatz) und die Durchschnittsprovision macht. Ich habe das in der folgenden Abbildung in zwei Varianten gemacht. Je nach Annahme ist der Gesamt GMV von Amazon 2017 damit bei 230 bis 280 Mrd. Dollar, also viel größer als die 178 Mrd. Doller, die Amazon als Nettoumsatz ausweist. Damit ist der GMV 40-50 Mrd. Dollar gewachsen. Amazon wächst also pro Tag um 100-150 Millionen Dollar Umsatz. JEDEN TAG!

Diese Rechnung kann man natürlich auch für den Deutschen Markt machen. In diesem Fall wäre der Umsatz nicht bei 15 Mrd. Euro, sondern eher bei 20-23 Mrd. Euro in 2017. Diese Zahlen kann jeder selber herleiten und nachrechnen. So oder so, der größte Teil des Wachstums im E-Commerce in der westlichen Welt wird durch Amazon getrieben, egal ob man das mag oder nicht.

Amazon, Retter des stationären Handels

Jochen Krisch hat bei der Analyse des Geschäftsberichtes bereits geschrieben, dass der Nettoumsatz von Wholefoods sogar gesunken ist. Amazon mag zwar stationäre Flächen akquirieren, aber es geht ihnen dabei eben nicht um das Handelsgeschäft, sondern um das deutlich profitablere Servicegeschäft.

Dieser Zusammenhang wurde auch in einem sehr guten Artikel von Ben Thompson offengelegt, der über das Amazon Go Geschäftsmodell ein paar spannende Sachen zusammengetragen hat.

This willingness to spend is what truly differentiates Amazon, and the payoffs are tremendous. I mentioned telecom companies in passing above: their economic power flows directly from massive amounts of capital spending; said power is limited by a lack of differentiation. Amazon, though, having started with a software-based horizontal model and network-based differentiation, has not only started to build out its vertical stack but has spent massive amounts of money to do so. That spending is painful in the short-term — which is why most software companies avoid it — but it provides a massive moat.

Fazit

Amazon ist und bleibt ein sehr beeindruckendes Unternehmen. Die Zahlen sind mal wieder sehr sehr gut und Amazon zeigt insbesondere im US Geschäft, dass es auf hohem Niveau sogar noch zulegen kann. Die Investitionen in Software, Logistik & Co. zahlen sich zunehmen aus und die Wachstumssprünge die Amazon pro Tag macht spiegeln ungefähr das Niveau deutscher Digitalpläne, die allerdings dann auf 10 Jahre ausgelegt sind. „Wenn wir mit dieser Initative bis 2025 50 Mio. Euro Umsatz erreichen können, dann….“ In den nächsten Wochen werde ich mich mit den Zahlen noch weiter beschäftigen und vielleicht finde ich auch heraus, warum es in Japan gerade nicht so läuft. Wenn man kurz innehält und sich fragt wie Amazon das alles macht, dann fallen für mich immer wieder zwei Dinge auf. Sie fokussieren 100% auf den Kunden und sind in der Lage sehr viel zu experimentieren. Das bestätigt mich immer wieder in der Grundthese zu Spryker Systems, bei dem wir ja auch genau diese beiden Dinge einfordern bei den Kunden. Immer wieder sehen wir aber auch Kunden, die gerne digitaler agieren möchten und selber in der Lage sein wollen wie Amazon zu agieren, aber bis man sich durchgerungen hat wirklich in IT und Menschen zu investieren, dauert es einfach oft viel zu lange. Viel zu oft sucht man nach alternativen, „sicheren“ Investments, z.B. in die eigenen Stores, oder man belässt es beim Relaunch des mobilen Onlineshops. Das reicht schon lange nicht mehr und die Zahlen von Amazon verdeutlichen das einmal mehr. Update: Ein Leser schrieb mir: „Durch die geringere Provision for Income Taxes der Gewinn von Amazon konstant gehalten wurde. Jedoch ging der Operating Income sogar ganz leicht zurück (Fin. Statements S. 38 und unten im Bild).“ Vielen Dank für den Hinweis!

Wie schätzt ihr die Zahlen ein? Amazon wird übrigens in den Pausengesprächen auch beim Digital Commerce Day 2018 das zentrale Thema sein. Die Hälfte der Tickets sind bereits weg!